Economia

No cerne de cada transformação política importante, encontramos uma revolução fiscal.”

Thomas Piketty

Apoiada na premissa de que a desigualdade é um valor positivo, a razão neoliberal tem como um de seus objetivos centrais a desoneração tributária dos mais ricos. Deslocar o fardo de sustentar a sociedade para os pobres e classe média” tem sido um dos princípios de concentração de riqueza e poder adotados pela oligarquia norte-americana e que transformaram os numa plutocracia, como afirma Noam Chomsky1.

Aconteceu também no Brasil. Aqui, Fernando Henrique Cardoso mostrou como fazer uma reforma tributária “silenciosa”2, com o objetivo principal de desonerar da tributação os lucros e dividendos distribuídos aos sócios e acionistas das empresas, (in)justamente as rendas mais elevadas. Foi o melhor presente que os ricos em território nacional – mesmo sendo estrangeiros – poderiam ter recebido no Natal de 19953.

Os porta-vozes do mercado financeiro gostam da máxima de que “não existe almoço grátis!” – exceto o seu – e, portanto, alguém teria que pagar a conta. Do seu ponto de vista, a desoneração do andar mais alto deve ser compensada no andar de baixo. A reforma tributária neoliberal brasileira, iniciada em 1995, inaugurou um período de redistribuição da carga tributária às avessas, entre os que sobrevivem da renda do trabalho e os que muito-bem-vivem da renda do capital, em benefício destes últimos.

No que se refere ao financiamento do Estado brasileiro por meio da tributação, os trabalhadores pagaram a farra dos ricos com o aumento da carga de tributos incidentes sobre os bens e serviços que consomem e sobre os seus suados rendimentos.

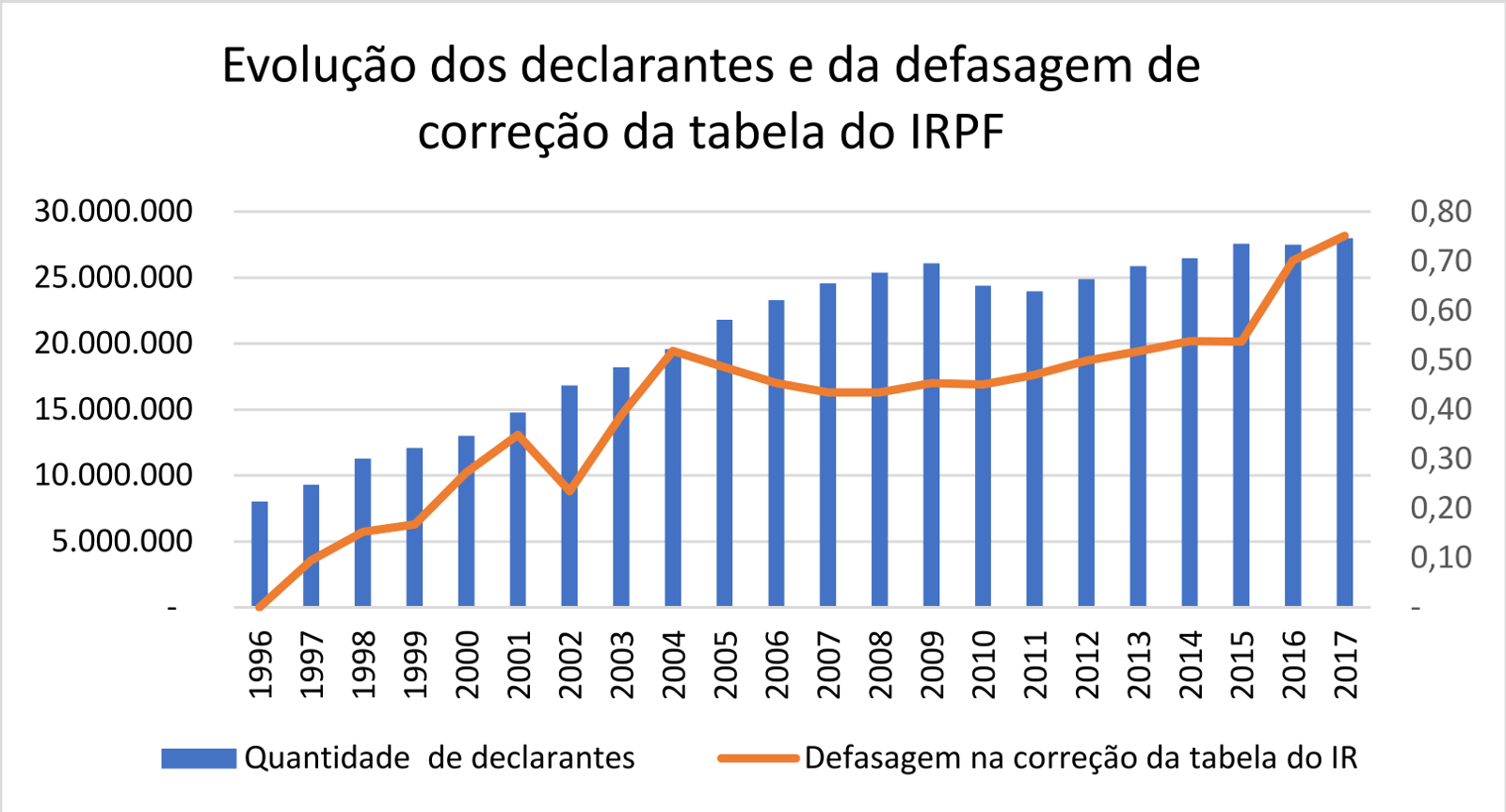

Nesse sentido, é emblemático o aumento da quantidade de declarantes do Imposto de Renda (IR), em pouco mais de duas décadas. Em 1996, aproximadamente 8 milhões de pessoas apresentaram declaração à Receita Federal. Em 2017, o número de declarantes do imposto atingiu a marca de 28 milhões.

Poderia se tratar de uma boa notícia, se, de fato, mais 20 milhões de trabalhadores tivessem obtido uma correspondente elevação real de seus rendimentos, de modo a alcançar capacidade econômica suficiente para tornarem-se contribuintes do IR. Mas não foi o que ocorreu, pelo menos, em boa parte do período considerado quando foi mais expressivo o aumento de contribuintes do IR.

A análise do acréscimo de aproximadamente 250% no aumento de contribuintes do Imposto de Renda Pessoa Física (IRPF) aponta para causas de duas naturezas. No primeiro período, entre 1995 e 2004, guarda relação direta com a crescente defasagem na correção da tabela progressiva do imposto em relação à inflação. De 2005 a 2014, está mais relacionada ao fortalecimento do mercado de trabalho e à elevação dos níveis de emprego e renda; há crescimento da massa salarial. Nos dois exercícios seguintes à crise financeira de 2008/2009, houve uma pequena redução do número de declarantes do IR. A partir de 2015, o mercado de trabalho torna-se mais desfavorável aos trabalhadores, e o crescimento do número de declarantes volta a se relacionar com a ausência de correção da tabela do IR.

O gráfico abaixo mostra a evolução da quantidade de declarantes em contraste com a defasagem acumulada na tabela de incidência do IRPF.

Entre 1995 e 2004, a renda nominal per capita ficou praticamente estagnada4. A geração líquida de postos de trabalho foi negativa até 1999, recuperando-se timidamente a partir de 2000 5. O desemprego foi crescente e atingiu seu pico em 2003 (12,3%)6. A massa salarial esteve instável e chegou ao final desse período em patamar inferior ao do início 7. A participação dos salários na renda nacional reduziu-se de 35,2% para 30,8%8.

É importante lembrar que até 1995 havia correção periódica da tabela progressiva de incidência. A partir de 1996, a tabela ficou “congelada” e não houve correção até 2001. No período de congelamento absoluto da tabela do IR, o número de declarantes saltou de 8 milhões para 16,8 milhões9 de pessoas físicas. Somente a partir de 2002, após intensa mobilização do movimento sindical, obteve-se a correção parcial10 da tabela progressiva do imposto, em 17,5%. Em 2003 e 2004, não houve qualquer reajuste da tabela. O resultado viu-se no exercício 2005: a quantidade de declarantes elevou-se para 21,8 milhões.

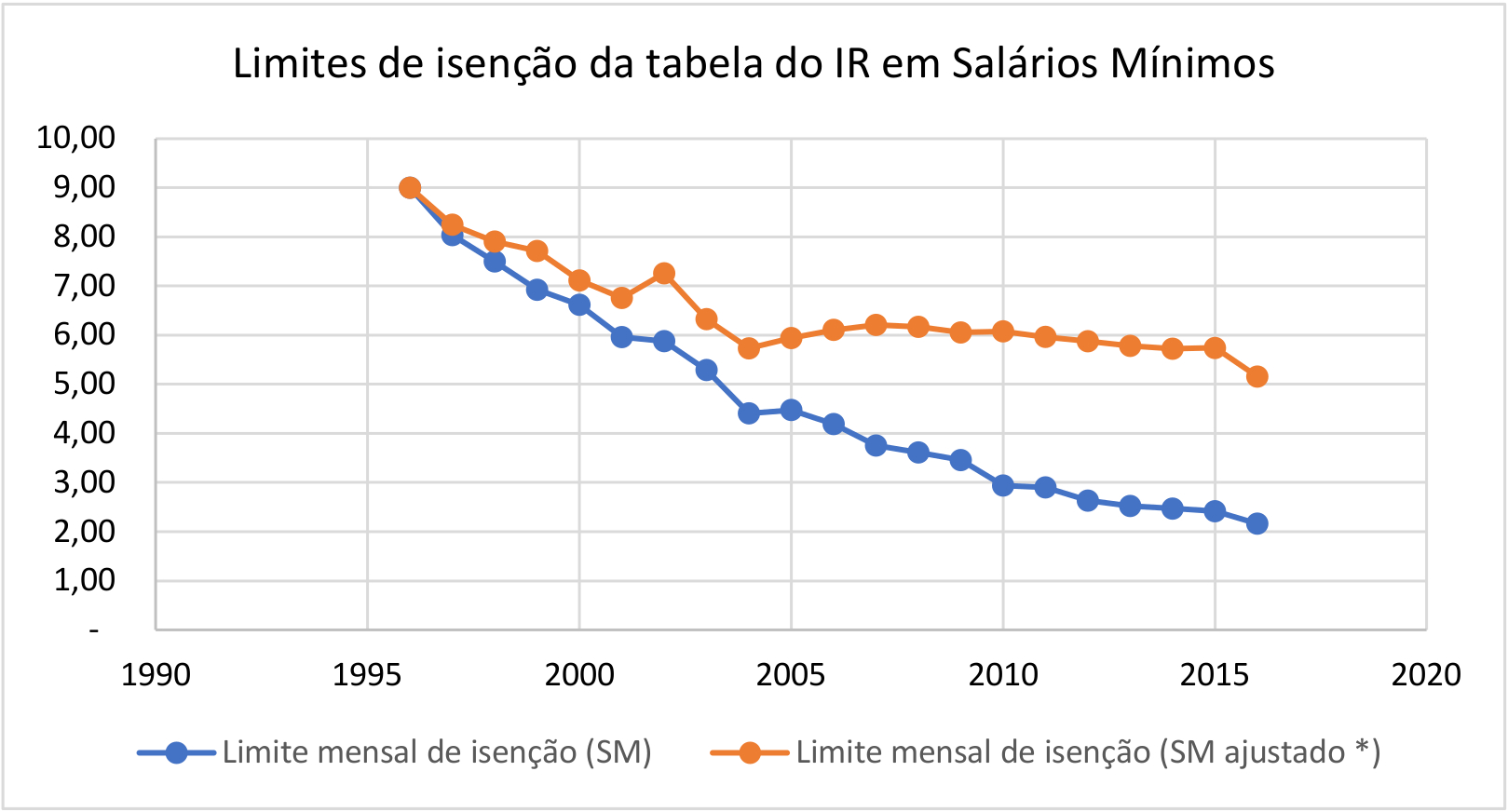

Como se sabe, a cada faixa de rendimento aplica-se uma alíquota do imposto, progressivamente. Na primeira faixa, há isenção do tributo. Sem o adequado reajuste dos limites das faixas de incidência, quando houver reposição das perdas inflacionárias aos salários, seus valores nominais poderão ultrapassar os limites estabelecidos na tabela. Os trabalhadores, que, no ano anterior, recebiam rendimentos abaixo do limite de isenção, poderão ultrapassá-lo após os reajustes salariais. Aqueles que já alcançavam o limite mínimo de isenção no ano anterior passarão a submeter uma parte dos rendimentos recebidos à faixa de incidência imediatamente superior, com alíquota maior. E assim, por diante.

No caso dos menores rendimentos, os salários reajustados pela inflação podem superar o limite mínimo para apresentação da declaração, que passará a ser obrigatória. O resultado é a incorporação de novos contingentes de assalariados pela tributação dos ganhos meramente nominais de rendimentos.

Em 2005 e 2006, a tabela de incidência do IRPF foi reajustada em 10% e 8%, respectivamente. De 2007 a 2014, os reajustes foram de 4,5%, e para o ano de 2015 houve reajustes escalonados por faixa; o limite de isenção foi reajustado em 6,5%. Neste período, a defasagem acumulada da tabela do IRPF reduziu-se, apesar de retornar ao patamar anterior em 2014. Portanto, considerado o significativo crescimento da massa salarial, pode-se afirmar ser essa a principal causa relacionada ao aumento dos declarantes do IR neste período.

No exercício 2016, a Receita Federal do Brasil recebeu 27,581 milhões de declarações, 62 mil a menos do que no ano anterior, o que se pode atribuir à severa recessão de 2015 combinada com o reajuste da tabela ocorrida no ano-calendário.

A partir de 2016, não houve qualquer reajuste da tabela e o número de declarantes elevou-se novamente, para 28 milhões em 2017, mesmo diante da grave recessão.

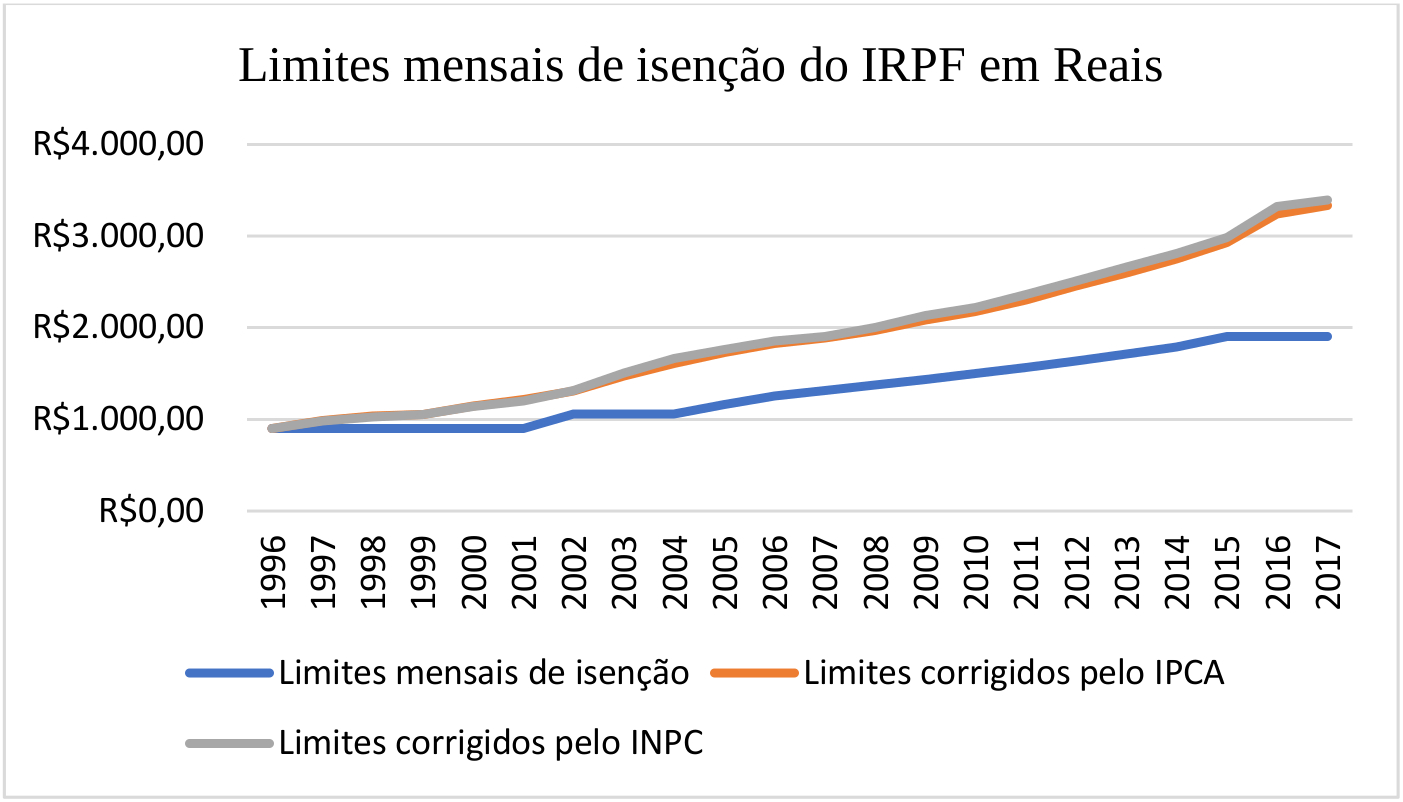

Na maior parte do período analisado, o expressivo aumento de declarantes do IRPF é o sinal mais evidente da sobrecarga tributária atribuída aos trabalhadores. Os que recebem rendimentos do trabalho passaram a pagar valores bem maiores de imposto conforme demonstra o gráfico abaixo.

(*) Salário mínimo de janeiro de 1996 com a correção pela inflação do período medida pelo INPC (IBGE).

No ano-calendário de 2017, a defasagem acumulada da correção da tabela do IRPF alcançou 75,12% se medida pelo Índice de Preços ao Consumidor Amplo (IPCA) e 78,1%, pelo Índice Nacional de Preços ao Consumidor (INPC). A correção plena da tabela por este último elevaria o limite de isenção do imposto para R$ 3.391,89 e boa parte dos que apresentam declaração do IRPF atualmente estaria desobrigada.

Em contraste com o maior peso da carga tributária sobre os ombros dos trabalhadores, a defasagem da correção da tabela do IR pouco afeta os que recebem rendas do capital, desoneradas do imposto em 1995.

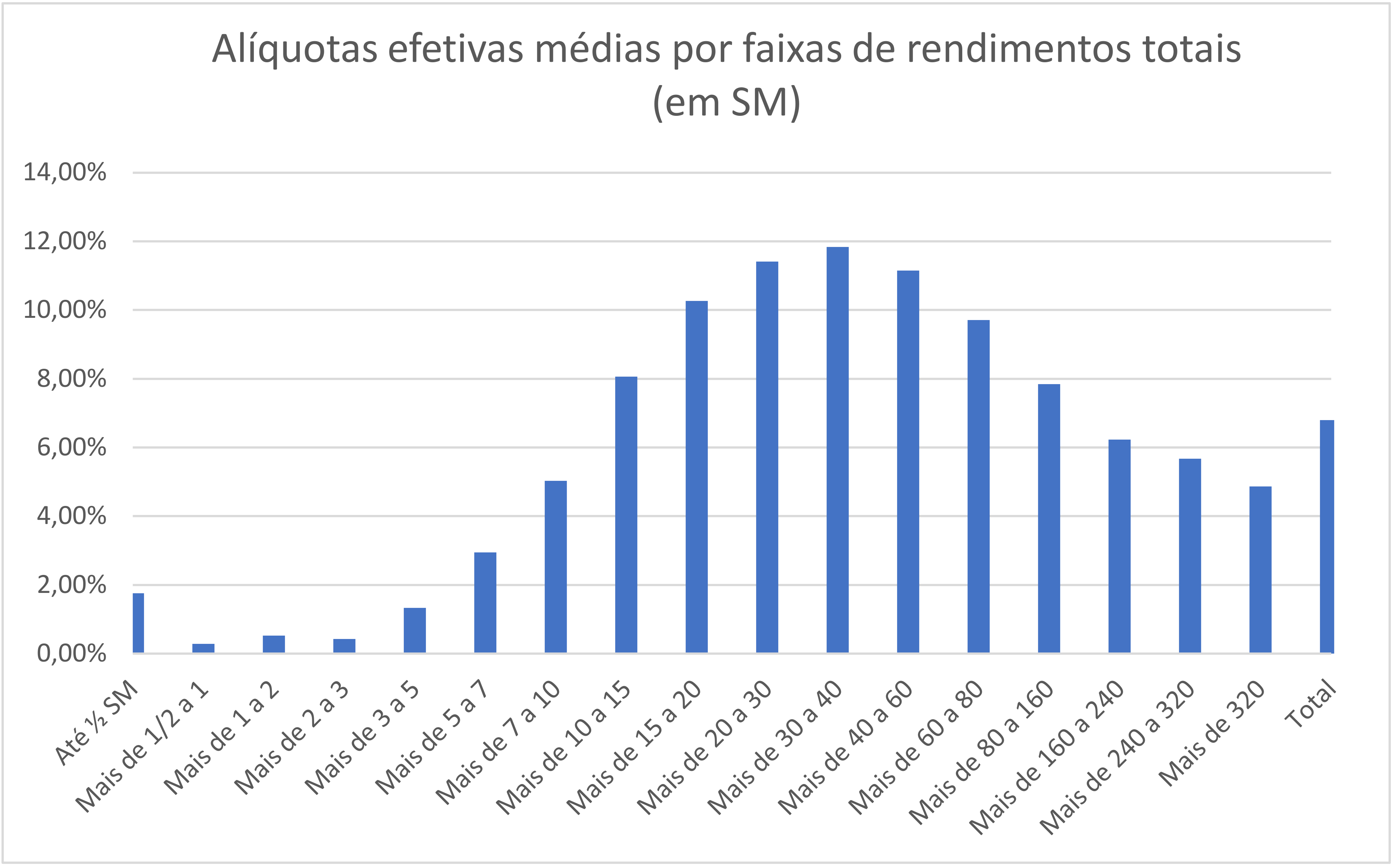

A desoneração tributária dos lucros e dividendos produz uma alíquota efetiva média inferior a 5% para aqueles que ganham acima de 320 salários mínimos mensais 11. Na prática, a tabela de incidência é progressiva apenas até a faixa de 30 a 40 SM, conforme mostra o gráfico abaixo.

A razão para isso encontra-se no fato de que 70% dos rendimentos dessa faixa constituem rendas do capital. Nas faixas do topo, a ampla maioria dos declarantes é composta por sócios e acionistas de pessoas jurídicas.

A pesada carga tributária sobre os mais pobres e a reduzida incidência sobre os elevados rendimentos e grande patrimônio operam a favor do aprofundamento da desigualdade econômica. Formam uma combinação deletéria à geração de emprego e renda, ao mercado interno de consumo e ao crescimento da economia. Constituem os principais obstáculos ao desenvolvimento econômico e social.

Para além dos motivos de ordem econômica, a principal razão para que se estabeleça a isenção de IR sobre os baixos rendimentos é a preservação, sem tributação, do valor correspondente ao “mínimo existencial”. Tal conceito supõe rendimento sem acréscimo de riqueza – que não constitui renda – destinado somente aos gastos mínimos para levar uma vida digna. Trata-se de um conceito semelhante ao de “salário mínimo necessário” calculado pelo Dieese. Nesse caso, não há capacidade contributiva, nos termos da Constituição Federal, a requerer a tributação da renda.

Não há dúvida de que a correção da tabela de incidência do IR é uma medida de justiça tributária e salutar do ponto de vista econômico, uma vez que o aumento da renda disponível líquida dos mais pobres é um fator dinamizador do mercado interno e de fortalecimento da demanda agregada. A correção deve ser plena e periódica, de modo a acompanhar a inflação. Um bom critério seria fixar o limite de isenção ao valor do salário mínimo necessário calculado pelo Dieese.

Mas essa medida, isoladamente, é insuficiente para alterar o quadro de aguda regressividade do sistema tributário brasileiro. É fundamental incluir a reforma tributária progressiva como um dos elementos centrais de um programa de transformações estruturais que vise, antes de tudo, a superação da desigualdade econômica e social.

E que essa reforma se inicie pelo caminho inverso ao percorrido na década de 1990. Que, dessa vez, promova alterações na tributação da renda com o objetivo de deslocar o ônus tributário aos mais ricos, beneficiários das maiores rendas. Estabelecer a isonomia na tributação da renda seria o primeiro passo para retomar a construção interrompida do Estado Social, cujo arcabouço está previsto na Constituição Cidadã.

A isonomia, no caso concreto, significa submeter todos os rendimentos, independentemente de sua origem – se do trabalho ou do capital –, à mesma tabela progressiva do imposto. Para tanto, a revogação da isenção dos lucros e dividendos distribuídos e da possibilidade legal de dedução dos fictícios “juros de capital próprio”12 é imperativa. Atualmente, apenas Brasil e Estônia mantêm isenção total para as rendas do capital.

Outro passo imprescindível, se pretendemos nos aproximar dos padrões de tributação praticados nos países que lograram estabelecer um Estado Social, é a recuperação da progressividade efetiva na tributação das rendas das pessoas físicas. Comparativamente aos países da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), nossa alíquota máxima de 27,5% é extremamente baixa, se considerarmos, por exemplo, os salários dos altos executivos. De outro lado, essa é uma alíquota elevada para um grande conjunto de trabalhadores dos setores médios da sociedade. Aqui no Brasil, já tivemos quinze faixas de incidência do IR e alíquotas superiores de 45%, 50%, 60% e até 65%. Sempre é bom resgatar a história.

Contudo, é importante frisar, a criação de novas faixas superiores do imposto de renda, sem a revogação dos dispositivos que permitem a desoneração das rendas do capital, alcançará apenas a renda do trabalho e acrescentará lenha na fogueira da “pejotização” – o fenômeno da transformação de pessoas físicas em pessoas jurídicas.

A reforma tributária progressiva não pode descuidar da tributação da riqueza. À luz do interesse social, não há justificativa plausível para que os tributos patrimoniais brasileiros arrecadem apenas 1,42% do Produto Interno Bruto (PIB). Na média da OCDE, tributos sobre o patrimônio arrecadam, em média, 5% do PIB. A tributação progressiva de heranças, particularmente, é regra nos países desenvolvidos.

O ganho de arrecadação obtido por meio da tributação efetivamente progressiva sobre os altos rendimentos e os grandes patrimônios permitirá reduzir a carga incidente sobre os bens e serviços consumidos pelos trabalhadores e, especialmente, sobre os seus salários. Recursos adicionais propiciarão o fortalecimento da Seguridade Social e a ampliação das políticas públicas universais. Tributação progressiva e gasto público bem orientado, certamente, são os principais mecanismos para a redistribuição de renda e riqueza e consequente redução da desigualdade econômica brasileira.

Paulo Gil Introíni é auditor-fiscal da Receita Federal do Brasil, membro do Instituto Justiça Fiscal. Foi presidente do Unafisco Sindical (1999-2003)